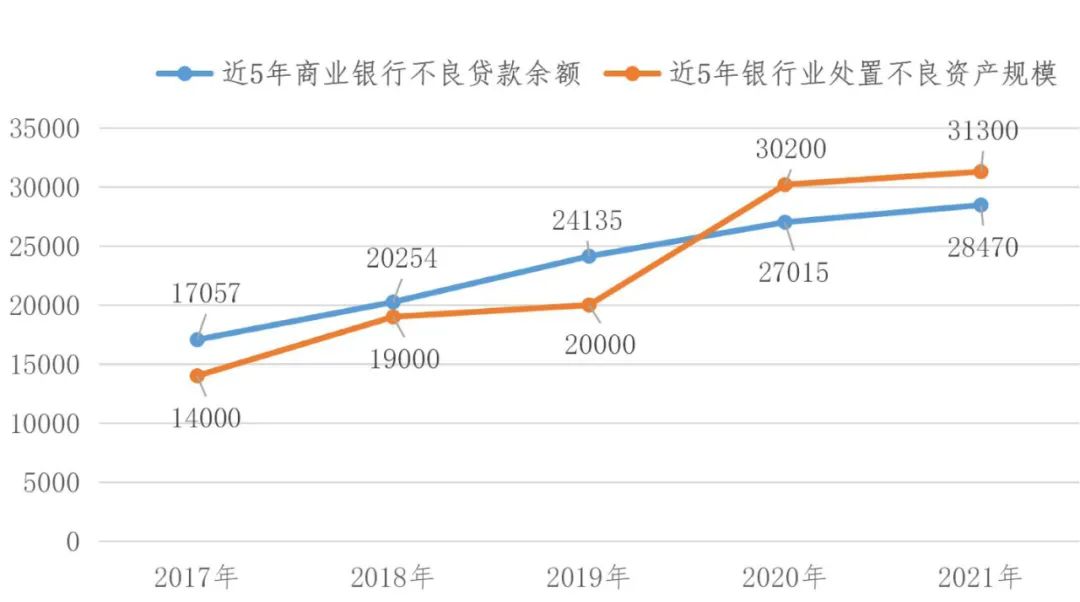

根据中国银行保险监督管理委员会(以下简称中国银保监会)官网统计数据,2022年一季度商业银行不良贷款余额已超2.9万亿元,再创历史新高。为守住不发生系统性风险底线,银行业不良资产处置规模也随之逐年攀升,近2年均超3万亿规模。其中,不良资产转让能快速、彻底地实现银行不良资产出表,一直是商业银行处置不良资产的常规处置方式之一。

单位:亿元 数据来源:中国银保监会官网统计数据及网络信息

1

常见的不良资产转让类型

监管机构关于金融企业不良资产转让业务主要出台了2份文件,主要规范不良资产批量转让、单户对公不良贷款转让和个人不良贷款批量转让3种类型的不良资产转让。

(一)不良资产批量转让

2012年1月,由财政部、中国银监会发布财金〔2012〕6号《关于印发<金融企业不良资产批量转让管理办法>的通知》(以下简称6号文),就金融企业不良资产批量转让制定规则。值得注意的是,6号文要求金融企业在转让前应对不良资产进行组包,每个不良资产包应具有10户/项以上的规模。同时,6号文明确禁止金融企业对个人贷款进行批量转让。

6号文对不良资产批量转让程序进行了明确规定,主要包括资产组包、卖方尽职调查、资产估值、制定转让方案、方案审批、发出要约邀请、组织买方尽职调查、确定受让方、签订转让协议、组织实施、发布转让公告等10余项流程。

鉴于不良资产批量转让业务目前尚没有全国统一的公开交易平台,因此难以从公开渠道了解到有关转让价格的相关信息。但据笔者向重庆地方资产管理公司及银行从业人员了解,根据资产质量,不良资产批量转让业务的本金回收率通常在30%至70%,而近2年的行情更是低于50%。

(二)单户对公不良贷款转让和个人不良贷款批量转让

为拓宽不良资产处置渠道和处置方式,2021年1月8日,中国银保监会办公厅发布银保监办便函〔2021〕26号《关于开展不良贷款转让试点工作的通知》(以下简称26号文),同意银行业信贷资产登记流转中心(以下简称银登中心)试点开展单户对公不良贷款转让和个人不良贷款批量转让。

26号文同样对前述2种类型的不良贷款转让程序进行了明确规定,主要包括账户开立、资产登记、转让公告、项目挂牌、公开竞价、信息披露、协议签署、资金支付、档案移交等流程。

截至2022年8月5日,在银登中心官网(即银登网)注册的金融企业及其分支机构已有576家。根据银登网统计数据,2021年单户对公不良贷款转让业务成交144单,未偿本金合计114.75亿元,转让价格合计80.30亿元,平均本金回收率69.98%,平均折扣率57.80%;2021年批量个人业务成交45单,对应不良贷款7,825户27,438笔,未偿本金合计17.73亿元,转让价格合计2.23亿元,平均本金回收率12.57%,平均折扣率4.68%。

(三)不良资产回购的限制性规定

2022年8月2日,财政部发布财金〔2022〕87号《关于进一步加强国有金融企业财务管理的通知》(以下简称87号文),要求金融机构所处置的不良资产(包括银行初次转让以及资产管理公司后续转让),除依照国家有关规定与原债务人及利益相关方债务重组、资产重整外,不得折价转让给该资产原债务人及关联企业等利益相关方。其中,资产管理公司以批量转让方式购入的不良资产应当主要采取清收、债务重组、债转股等方式进行处置。

87号文的出台,明确禁止不良资产转让给原债务人及关联企业等利益相关方,目的是禁止通过不良资产假出表掩盖真不良,严厉打击通过不良资产处置进行利益输送的行为。

2

破产程序对不良资产转让的影响

(一)对转让价格的影响

债务人进入破产程序后,债权的实现必然会遭受诸多限制。比如:附利息的债权自破产申请受理时起停止计息;重整期间,对债务人的特定财产享有的担保权暂停行使;禁止个别清偿,在破产清算程序中的债权待破产财产分配时统一清偿,在破产重整程序中的债权则按照重整方案进行债务重组。因此,破产程序大概率会拉长不良资产的处置周期,也会影响回现金额。资产管理公司在受让处于破产程序的不良资产时,出于资金成本以及资金回收率的考虑,都会不同程度地下调不良资产受让价格。

(二)对表决权的影响

根据重庆市第五中级人民法院(以下简称重庆五中院)《关于印发<重整案件审理指引(试行)>的通知》第八十三条的规定,重整期间转让破产债权的,自债权转让通知管理人之日起,债权受让人行使原债权人在重整程序中的权利,但原债权人已经发表的表决意见继续有效。债权人在受理重整后将同一笔债权分割后转让给多个主体的,按一个债权主体行使表决权。

目前,重庆五中院尚未对破产清算和破产和解程序中同一笔债权分割后表决权的行使有明确规定。参考广东省深圳市中级人民法院《破产案件债权审核认定指引》第三十三条的相关规定,债权受让方自债权转让通知管理人之日起以自己的名义行使权利,但债权人为了增加表决权数量将同一笔债权向多个受让方转让的除外。

(三)87号文出台防范不良资产转让的道德风险

如前分析,破产程序中的债权因受诸多因素影响而在转让时总会被不同程度地打折。债务人进入破产程序后,债权人将持有的债权转让给资产管理公司或是时间换空间的无奈之举,但某些债务人却先通过资产管理公司折价购买特定的债权,再由债务人的关联公司从资产管理公司中将债权赎回。通过这一卖一买的方式,债务人达到减债的目的。

为防范不良资产转让的道德风险,2022年8月2日,财政部出台87号文,明确禁止资产管理公司将不良资产转让给原债务人及关联企业等利益相关方,破产程序中的债务人或很难再通过回购自身不良债权的方式达到减债的目的。

受经济形势下行影响,金融企业处置不良资产的需求愈发迫切。本文浅析破产程序对不良资产转让的影响,以引起对破产程序中不良资产转让合法合规问题的关注。

(作者:张涌 曹梦雪)