一、汽车融资租赁业务基本情况以及涉诉情况

(一)汽车融资租赁业务的发展现状

根据艾瑞咨询于2019年1月发布的《2019年中国汽车融资租赁行业研究报告》,2018年我国汽车融资租赁的市场规模约为2255亿元,并预计未来三年的复合增速为20%左右,在2021年预计达到3897亿元,拥有巨大的市场潜力以及发展空间 ①。虽然2018年我国车市遭遇了20多年以来的首次年销量负增长,但汽车融资租赁凭借其低首付、交易模式多样、附加服务丰富以及操作流程简便等优势,必将在未来成为与传统汽车贷款并存的重要汽车消费融资方式。

(二)汽车融资租赁模式的分类

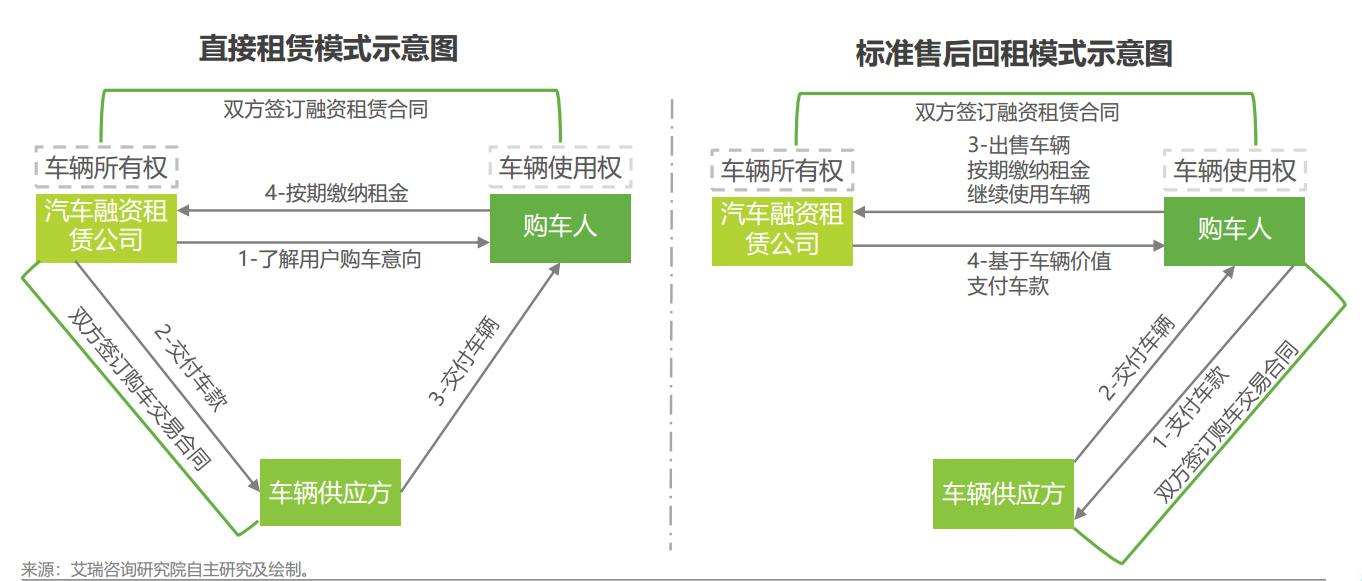

汽车融资租赁方式主要可分为直接租赁以及售后回租两类,其中:

直接租赁是指汽车融资租赁公司根据购车人的需求向汽车供应方支付车款,汽车供应方向购车人交付相应车辆,然后购车人和汽车融资租赁公司签订融资租赁协议,购车人享有车辆的使用权并按期向汽车融资租赁公司缴纳租金,融资租赁协议生效期间,汽车租赁公司拥有车辆所有权。协议期满,双方按照约定方式处理车辆。

售后回租是指拥有车辆的消费者为了一次性获得资金将车辆抵押给汽车融资租赁公司并按时交纳租金,融资租赁合同期内,消费者继续享有汽车使用权,融资租赁公司拥有车辆所有权。协议期满,双方按照约定方式处理车辆。售后回租又可分为标准售后回租和形式售后回租。

两种融资租赁方式异同如下:

(三)融资租赁案件的审判现状——以上海高院辖区为例

上海市作为我国处于我国改革开放的前沿,市内共有融资租赁企业约2210家,约占全国总数的20%,相对应地上海高院辖区审理融资租赁合同纠纷的数量亦处于国内前列,积累了较为丰富的审判经验,对我国其他地区法院处理同类案件具有借鉴意义。

根据上海高院发布的《2014-2018年上海法院融资租赁合同纠纷案件审判情况通报》,2014-2018年期间,全市共受理融资租赁合同纠纷一审案件16,055件,其中仅浦东新区法院受理的案件数量即约占总案件数的60%。同时,法院收案数量亦呈历年增长态势,其中2014年收案952件,2015年收案2,593件,2016年收案2,975件,2017年收案4,319件,2018年收案5,216件。

二、汽车融资租赁业务的合同条款、业务模式及可供选择的诉讼请求

(一)汽车融资租赁业务常见的合同条款

以笔者承办的某公司融资租赁合同纠纷为例,其《融资租赁暨抵押合同》的主要条款如下:

1.约定融资租赁业务方式的条款:承租人确认:在本合同签署之日或之前,其已与供应商签订有效的《车辆买卖合同》,且其同意将《车辆买卖合同》项下的车辆按本合同的约定转让给出租人,并从出租人处借回使用。

2.约定融资租赁车辆所有权的条款:出租人与承租人确认:自出租人发放款项之日起,出租人即成为车辆唯一合法的所有权人,但车辆登记在承租人名下。

3.约定融资租赁车辆交付方式的条款:承租人应在汽车买卖合同约定的车辆交付地对车辆进行验收。

4.约定融资租赁车辆风险承担的条款:自承租人签署《车辆交接单》之日起,车辆灭失损毁风险由承租人承担。

5.约定融资租赁期满后所有权归属的条款:所有本合同项下承租人应付款项付清后,双方应签署所有权转移文件,同时出租人应将租赁汽车的所有权以简易交付形式转移给承租人。

6.约定融资租赁车辆抵押相关事宜的条款:(1)在车辆上牌之日起三十个工作日内……以出租人为抵押权人,承租人为抵押人,为本合同项下的车辆办理完毕抵押登记手续;(2)抵押担保范围:本合同抵押担保的范围包括但不限于租金本金、租赁利息……

7.约定融资租赁合同项下承租人违约时出租人权利的条款:如发生违约事件,出租人可行使下列任何一项或多项救济措施:宣布本合同项下的租赁期限内所有未付租金全部到期应付,并要求承租人支付此等款项……

(二)汽车融资租赁的业务特征

从上述合同条款来看,目前笔者讨论的汽车融资租赁业务具有以下特征:

1.业务方式为售后回租,即由承租人向出租人转让租赁车辆后再从出租人处租回,从而实现融资的目的;

2.为便于车辆日常使用并免除租赁期满后车辆进行二次过户,租赁车辆登记于承租人名下,但由双方共同确认所有权为出租人所有;

3.租赁期满后,租赁车辆所有权归属于承租人,出租人将租赁汽车以简易交付形式转移给承租人;

4.租赁车辆以出租人为抵押权人设定抵押,抵押担保范围为租金等相关款项;

5.如出现承租人违约的情况,则出租人有权宣布全部未付租金全部到期应付,并要求承租人支付相应款项。

(三)可供选择的诉讼请求

根据目前司法实践情况,融资租赁合同纠纷的主要纠纷类型为融资租赁公司(出租人)因客户(承租人)未按时支付租金而提出的违约救济之诉,出租人根据我国法律法规的相关规定向法院主张要求承租人支付租金、违约金、实现债权的费用并就租赁物主张相应的权利。具体而言,常见的两种诉讼请求有以下两类,即:

1.出租人请求承租人支付全部未付租金(包括到期应付以及未到期)以及相关违约金和费用,同时要求就租赁物处置所得优先受偿(如车辆已办理抵押登记的情况下);

2.出租人依据《最高人民法院关于审理融资租赁合同纠纷案件适用法律问题的解释》(以下简称《融资租赁合同司法解释》)第22条的规定请求解除合同、收回租赁物并要求承租人赔偿损失。

三、两种诉讼请求的法律依据以及各自优劣对比

(一)出租人请求承租人支付全部未付租金以及相关违约金和费用,同时要求就租赁物处置所得优先受偿的方式

该诉讼请求的主要依据为《合同法》第248条以及《融资租赁合同司法解释》第21条的相关规定,即在承租人逾期支付租金的情况下,出租人按照融资租赁合同的约定要求承租人支付租金、逾期利息以及相应违约金。

同时,因租赁车辆已以出租人为抵押权人设定抵押,抵押担保范围为租金等相关款项,根据《担保法》的规定以及融资租赁合同的相关约定,出租人有权就租赁车辆处置所得优先受偿。

但值得注意的是:

1.在售后回租式融资租赁业务模式下,《机动车登记证书》上所载融资车辆所有权人与融资车辆实际所有权人存在不一致的情况,出租人能否就融资车辆上所设定的抵押实际行使抵押权存在一定的争议。

2.虽然《融资租赁合同司法解释》第9条第2款认可出租人将租赁物登记在承租人名下的登记方式,给予了该种自物抵押实际存在的依据。在此情况下,根据我国《物权法》的相关规定,该等抵押具有公示效力且双方已经对抵押的含义以及抵押担保的范围进行约定,因此出租人有权就租赁车辆处置所得优先受偿。

3.但另一种观点认为,在售后回租式融资租赁业务模式中,该等抵押的实际目的是依据《融资租赁合同司法解释》第9条第2款对融资车辆进行公示,并同时防止融资车辆恶意过户。融资车辆的实际所有权人为出租人,出租人自然无权对其名下财产行使抵押权。

4.一旦法院认定出租人对租赁车辆不享有抵押权,则在此情况下出租人仅能向承租人主张租金、逾期利息以及相应违约金,丧失了通过处置或回收租赁车辆实现债权回收的权利,存在一定程度的诉讼风险。

(二)出租人依据《融资租赁合同司法解释》第22条的规定,请求解除合同、收回租赁物并要求承租人赔偿损失的方式

该诉讼请求的主要依据为《融资租赁合同司法解释》第22条第1款关于“出租人依照本解释第十二条的规定请求解除融资租赁合同,同时请求收回租赁物并赔偿损失的,人民法院应予支持”的规定。同时结合该条第2款关于“前款规定的损失赔偿范围为承租人全部未付租金及其他费用与收回租赁物价值的差额。合同约定租赁期间届满后租赁物归出租人所有的,损失赔偿范围还应包括融资租赁合同到期后租赁物的残值”的规定,实际上出租人最终能获得支持的债权金额=全部未付租金及其他费用=租赁车辆价值+损失金额。

在此情况下,出租人能够在主张全部未付租金及其他费用的同时,通过回收租赁车辆后折价从而抵偿部分损失,且其诉讼请求的逻辑与售后回租式的融资租赁合同法律关系相互吻合,从而可作为处理融资租赁纠纷案件的可选诉讼请求。

但同时需要注意的是:

1.针对《融资租赁合同司法解释》第22条第2款中“全部未付租金”的范围存在争议,即“全部未付租金”仅指的是“已到期应付租金”还是同时应当包括“未到期应付租金”在司法实践中存在一定争议。

2.该等诉讼请求因包含了解除合同的请求,即应仅适用于融资租赁合同未到期的情况,而若融资租赁合同未到期且出租人亦未宣布合同加速到期,则应考虑该等诉讼请求是否仍适用以及是否保留解除合同的请求。

3.租赁车辆的回收时的价值同时存在难以确定的问题,一般融资租赁合同中并无对租赁车辆折价或折旧率进行约定的条款,因此存在出租人在租赁车辆回收后难以确定其价值的问题。在笔者承办的案件中,一般采用的是在判决生效后的执行过程中再对租赁车辆委托第三方评估作价的方式以确定车辆价值,以最大程度地保护出租人利益,但该方式在实践中也存在一定争议。

四、总结

融资租赁业务(尤其是售后回租式的汽车融资租赁业务)属金融领域的新兴产品,对汽车消费的发展产生了较大的促进作用,但同时因立法的迟延性以及部分法院处理该类案件经验不足等原因,不同法院的融资租赁案件的诉讼思路存在一定差异。在此背景下,融资租赁企业应聘请具有相关经验的专业律师提供法律服务,对融资租赁的模式设计、业务办理以及贷后回收进行全面指导,尽可能地减少所面临的风险。

(作者:陈明杰)